Koronavirüs 2020'de küresel ekonomiyi yakıp yıktı. Geçen yıl küresel ekonomi yüzde 3.5, küresel ticaret ise yüzde 9 daraldı. Hasar, uluslararası doğrudan yatırımlarda (UDY) daha büyük. UDY'ler 2020'de yüzde 35 küçülerek 1.5 trilyon dolardan 1 trilyona geriledi. Düşüşün bu kadar sert yaşanması sürpriz değil. UDY'ler 2015 ve 2016 yıllarında 2 trilyon doların üzerinde seyrettikten sonra ivme kaybetti. Korumacı politikalar ve teknolojik gelişmelerin yanı sıra Brexit gibi siyasi şoklar UDY'lerdeki düşüşü tetikledi. Bu denkleme bir de koronavirüs eklenince gerek sıfırdan yatırımlar gerekse şirket birleşme ve satın almaları kanalıyla gerçekleşen UDY'lerdeki azalma hız kazandı.

HEDEF 2023'TE YÜZDE 1.5'E ULAŞMAK

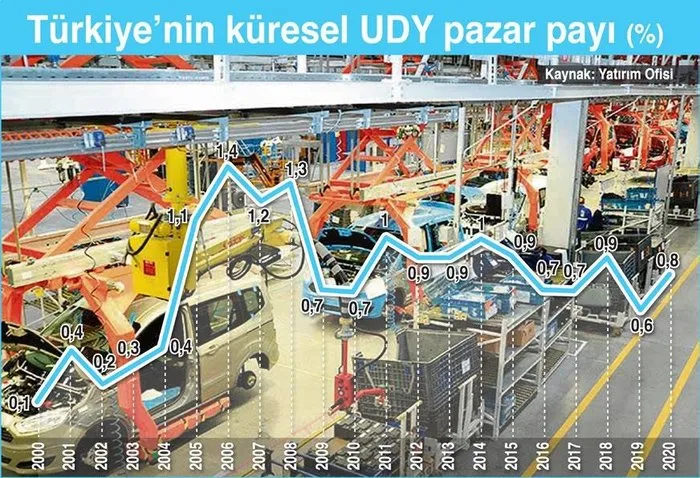

Türkiye'nin küresel UDY pazarındaki payı 2002'de yüzde 0.2'ydi. Siyasi ve ekonomik istikrarın yatırımcıları cezbetmesinin yanı sıra özelleştirme dalgasıyla birlikte bu pay yüzde 1.4'e kadar çıkmıştı. 2014-2015 dönemi sonrasında artan jeopolitik ve ekonomik risklerin etkisiyle payımız yüzde 1'in altına düştü. Yatırım Ofisi'nin açıkladığı uluslararası doğrudan yatırım strateji belgesine göre, 2023'te küresel pazar payımızı yüzde 1.5'e çıkartmayı hedefliyoruz. Yüksek katma değerli, bilgi-yoğun ve nitelikli istihdam sağlayan yatırımlar önceliğimiz. Düzenleme mekanizmalarını, iş ortamını ve tedarikçi altyapısını yeşil ekonomik dönüşüm ve sürdürülebilir kalkınma hedefleriyle uyumlaştırarak yeni nesil UDY'leri çekme noktasında akran ülkelere karşı avantaj kazanmak istiyoruz. Küresel trendler ve jeopolitik gelişmeler düşünüldüğünde, yüzde 1.5'lik pazar payı hedefi iddialı görülebilir. Ama Türkiye'nin bu potansiyele sahip olduğunu da kimse inkâr edemez. Üretim çeşitliliği, coğrafi avantajları, yenilenen altyapısı ve yetişmiş insan gücü Türkiye'yi cazip kılıyor. Bu potansiyeli gerçeğe dönüştürebilmek için öncelikle makro ekonomik istikrarı yeniden tesis etmek gerekiyor. Yatırımcıların gözündeki algısı son yıllarda kötüleşen hukuk sistemi, düzeltilmesi gereken bir başka alan. Kamunun sağladığı destek mekanizmasının daha seçici hale getirilmesi de hem uluslararası yatırımların miktarının artması hem de yatırımların niteliğinin bizim beklentilerimizi karşılaması açısından anahtar bir role sahip.

FED'İN ENFLASYONLA İMTİHANI

ABD 13 yılın en yüksek enflasyonunu yaşıyor. Yüzde 5'i gören enflasyon Fed'i sıkıştırmaya başladı. Hızlı toparlanma ve yüksek enflasyon sonrası Fed, para politikasına dair yol haritasını güncellemeye çalışıyor. Sarsıntıları engellemek için politika değişimini düzgün bir iletişimle piyasalara anlatmak lazım. Şu ana kadar iletişimde doğru frekans tutturabilmiş değil. Fed'in verdiği sinyaller karışık.

ARZ ENFLASYONU VAR

ABD'deki mevcut enflasyonun tehlikeli seviyelerde olduğunu söyleyemeyiz. İktisat literatüründe bu seviyedeki bir enflasyonun ekonomiyi olumsuz etkileyebileceğine dair yeterli ampirik kanıt yok. Gidişatın ABD'yi 1970'lerdeki gibi bir enflasyona sürükleyeceğine ihtimal verilmiyor. Kısmen bir arz enflasyonu olduğu doğru. Ancak, eğer salgın yeni bir büyük dalga yapmazsa, arz koşullarının yavaş yavaş normale dönmesi muhtemel. Yine de Fed'in para politikasının sıkılaştırılmasına yönelik finans piyasalarından gelen baskıya çok fazla direneceğini düşünmüyorum. Eylül 2021–Haziran 2022 döneminde tahvil alımlarının azaltılmasında ciddi bir mesafe kat edilebilir. Haziran- Eylül 2022 arası ise faiz artışının sinyalleri gelebilir. Fed'in para politikasındaki sıkılaşmayı erkene çekme ihtimalinin artmasında sadece enflasyon endişesinin etkili olduğunu düşünüyorum. Ultra gevşek para politikasına uzun süre devam etmek, varlık fiyatlarını şişirebiliyor. Ayrıca bu politika tercihi, piyasadaki mevcut şirketlere - özellikle büyük ve verimsiz olanlara- yeni şirketler karşısında finansman avantajları sağlayabiliyor. Verimsiz büyük şirketleri yok yere koruyan hormonlu finansman olanakları rekabeti engelleyerek ekonomik dinamizme zarar veriyor. Fed'in parasal sıkılaşmayı erkene çekmesi ihtimali, gelişen ülkelere yönelik baskıyı arttıracaktır. Bazı gelişen ülkeler (Rusya, Meksika ve Brezilya) faizleri arttırarak, bazıları (Doğu Asya ülkeleri) ise rezervlerini güçlendirerek kendilerini koruma altına almaya çalışıyorlar

[Sabah, 27 Haziran 2021].