Dolar kurunun bu hafta 7 TL’nin üzerine çıkması epey konuşuldu. Bunda 7 TL’nin psikolojik bir eşik olması etkili oldu. Yine, Türk lirasının dolar karşısında değer kaybetmeye devam ediyor oluşu da önemli bir faktördü. Bununla birlikte, Türkiye’de kur tartışmalarının sağlam bir zemin üzerinde yükseldiğini söyleyebilmek gerçekten çok zor. Bu durumun arka planında ise kurun ne anlama geldiğinin epey az bilinmesi bulunuyor. Mesela çok ama çok sayıda insan kurun nominal (görünen) seviyesi üzerinden birçok şeyin “anlaşılabileceğini” düşünüyor. Mesela bu mantığa göre Güney Afrika para birimi rand ile dolar arasındaki kur 18,8 olduğuna göre TL randa göre çok daha değerli. Yine, bu anlayışa göre dolar kurunun zaman içinde 1 TL’den 2, 3, 4, 5, 6 ve son olarak 7 TL’ye yükselmesi TL’nin ve alım gücümüzün zaman içinde tam da “o kadar” değer yitirdiğini gösteriyor.

Söylemeye gerek yok. Bu mantık tamamen yanlış. Önemli olan nominal kur değil, reel kurdur. Yani, enflasyondan arındırılmış kur. Klasik sözdür hani, “Türkiye’de kur her zaman yükselir”. Ama bunun niye böyle olduğu bilinmez ve “kur çıktığı yeri unutmaz” cümlesi sihirli bir cümle gibi o bitmeyen kur muhabbetlerinde birileri tarafından mutlaka kurulur. Aslında ortada sihirli bir durum yok ve cevap çok basit. Bizde doların “sürekli yükselmesinin” temel nedeni Türkiye’de enflasyon oranının ABD’dekinden hep daha yüksek olmasıdır. Bu kadar. Mevzunun özü aslında şu kadar basit: Eğer ABD’de enflasyon oranı Türkiye’dekinden daha fazla olsaydı o zaman kur zaman içinde hep düşecekti.

Bakınız, yatırımcılar ülkelerin enflasyon oranlarına karşı oldukça hassastır ve kur da kısa vadede olmasa bile orta/uzun vadede enflasyona göre hareket eder. Eğer böyle olmasaydı, yani enflasyon yükseldikçe kur da yükselmeseydi o zaman enflasyon oranının 2007’de yüzde 66 bine yükseldiği Zimbabve dünyanın uzak ara en zengin ülkesi olurdu. Kurdaki değişimin tek sebebi tabi ki enflasyon değil. Ülkenin uyguladığı para politikasının sıkılık düzeyi (faiz oranı) ve uluslararası yatırımcıların risk iştahı da kur üzerinde etkilidir. Türkiye’de 2003-2016 döneminde TL dolar karşısında (1982-2002 dönemine kıyasla yüzde 38 düzeyinde) aşırı değerliydi. Sebebi ise özellikle 2004-2008 dönemindeki aşırı yüksek faiz oranları ve küresel likidite bolluğu idi. Ve yine bu nedenlerden ötürü dolar kuru iki ülke arasındaki enflasyon farkı kadar yükselmedi ve hatta bazı dönemlerde düştü. Yani klasik bir “yüksek faiz – düşük kur” senaryosu yaşandı. 2010’dan sonraki süreçte faiz oranlarının genel olarak görece düşük olması, küresel likidite bolluğunun 2014’ten sonra yavaş yavaş ortadan kalkması ve 2016’dan sonra yaşanan finansal saldırılar TL’nin dolar karşısında değer yitirmesine yol açtı. Şunu defaatle vurgulamak gerekir ki eğer o finansal saldırılar yaşanmasaydı TL yine dolar karşısında 2016’dan sonra önemli ölçüde değer yitirecekti. Fakat bu zamana yayılacaktı ve ekonomiye özellikle 2018’deki gibi zarar vermeyecekti.

Dolar kuru hikayesinde yeni perde koronavirüs kriziyle açıldı. Modern dünyanın gördüğü bu en derin ve kompleks kriz nedeniyle bu sene dünya ekonomisinin ciddi şekilde daralmasını bekliyoruz. Özellikle sanayileşmiş ülke ekonomilerinin bu sene birkaç puan küçüleceği tahmin ediliyor. Arz, talep ve finans şokunu aynı anda yaşadığımız bu süreçte yatırımcıların risk iştahı doğal olarak sıfır mesabesine gerilemiş vaziyette. Bu durum da Türkiye gibi gelişmekte olan ülkelerden ciddi miktarda para çıkışını beraberinde getiriyor. Bu kriz sürecinde gelişmekte olan ülkelerden 100 milyar dolardan fazla sermaye çıkışı oldu. Çıkış Brezilya ve Güney Afrika’da 25 milyar dolardan fazla oldu. Meksika’da ise 20 milyar dolardan fazla. Türkiye’den de 15 milyar dolar çıkış oldu. Toplam sermaye çıkışı Şili’de 10 ve Malezya’da 5 milyar dolar olarak gerçekleşti.

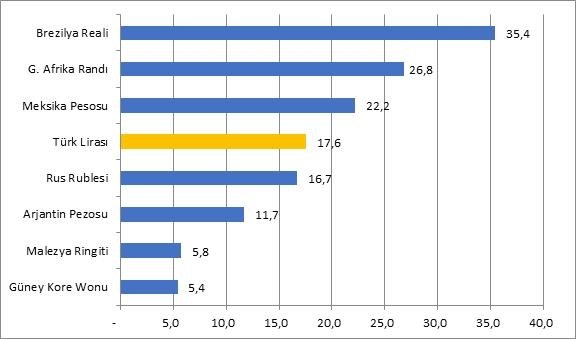

Sıfır mesabesine düşen risk iştahının doğal bir sonucu olarak dolar kuru da gelişmekte olan ülke para birimleri karşısında ciddi şekilde değer kazandı. Yılbaşından bu yana Brezilya reali dolar karşısında tam yüzde 35 değer yitirdi. Güney Afrika randı yüzde 27 düşerken Meksika pezosundaki gerileme yüzde 22 düzeyinde oldu. Türk Lirası da yüzde 18 civarında değer yitirdi. Bu süreçte en parlak performanslara sahip olan Güney Kore wonu ve Malezya ringiti ise dolar karşısında “sadece” yüzde 5-6 düzeyinde değer yitirdi.

Son günlerde ayrıca ortalığın epey karışık olmasından da istifade edilerek TL'ye karşı bir finansal saldırı gerçekleştirildiğini gördük. 2016-2018 sürecindeki yoğun finansal saldırıları anımsadık. TL'ye karşı spekülasyon yapan üç banka (BNP Paribas, Citibank ve UBS) vadeli piyasada Türk Lirası yükümlülüklerini yerine getiremediler ve temerrüde düştüler. Yani, TL borçlarını ödeyemediler! Türk Lirası'na karşı bu kadar agresif bir şekilde spekülasyon yapmak ne anlama geliyor? Aslında ne olduğunu biliyoruz: Bir nevi suçüstü yakalandılar. BDDK da bu bankalara TL ile işlem yasağı getirdi. Fakat bu noktada belirtmek gerekir ki bu son finansal saldırı yaşanmasaydı da kur bugünkü seviyelerinden çok uzakta olmayacaktı.

Birçok insanın merak ettiği soru ise kura bundan sonra ne olacağı. 2018'de yaşanan finansal şoktan sonra 2019'da dolar kurunun 10-20 TL'ye çıkacağını söyleyenler olmuştu. Bunlar arasında tık avcıları olduğu gibi hırsı aklını çok aşmış kronik muhalifler ve düpedüz etki ajanları vardı. Ne olduğunu gördük. Yaşanılanlardan ders alma gibi bir geleneğimiz pek olmadığından bu kişiler bugün de benzer hikayeler anlatabilirler. Fakat, bugün de farklı bir şey yaşanmayacağını söyleyebiliriz. Krizin etkilerinin hafiflemesiyle ve yatırımcı iştahının artmasıyla birlikte trend de tersine dönecektir. Yani, kriz nedeniyle hızla yükselen dolar krizin zayıflamasıyla veya bitmesiyle birlikte de hızla düşecektir.

[Sabah, 9 Mayıs 2020].